Блог компании Mozgovik |Car Money - результаты за полугодие по РСБУ

- 07 августа 2023, 18:32

- |

СarMoney опубликовала РСБУ за 1-ое полугодие 2023:

Темпы роста относительно высокие: +20% чистый процентный доход, +44% чистая прибыль.

Вполне может показаться, что они могли бы быть ещё выше, но надо понимать 2 важных момента:

- Во-первых это РСБУ — 21 августа должны опубликовать результаты МСФО.

- Второе: IPO компании было 3 июля, соответственно, приток средств на развитие в этой отчетности ещё не отражён.

С начала года финансовые активы компании выросли на 9%, достаточно много резервов было начислено, поэтому нетто портфель вырос на 6%. Темпы роста не самые высокие, зато стабильные.

( Читать дальше )

- комментировать

- Комментарии ( 11 )

Блог компании Mozgovik |Сбербанк второй квартал подряд повышает прогнозы

- 03 августа 2023, 21:59

- |

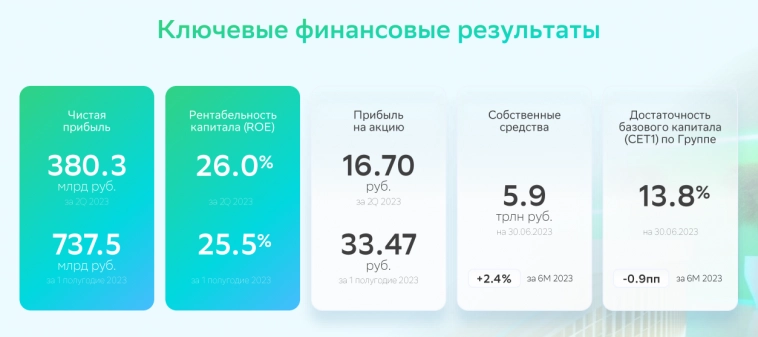

Сбер опубликовал финансовые результаты по МСФО за 2-ой квартал.

Прибыль за полугодие составила 737,5 млрд рублей — это выше на 18,5%, чем в рекордном 2021 году, где заработали 1,2 трлн рублей.

Между МСФО и РСБУ уже практически нет разницы (про РСБУ за 6 мес. писал здесь):

( Читать дальше )

Блог компании Mozgovik |Прибыль Белуги по РСБУ - 875 рублей на акцию. Впереди супердивиденд?

- 03 августа 2023, 18:32

- |

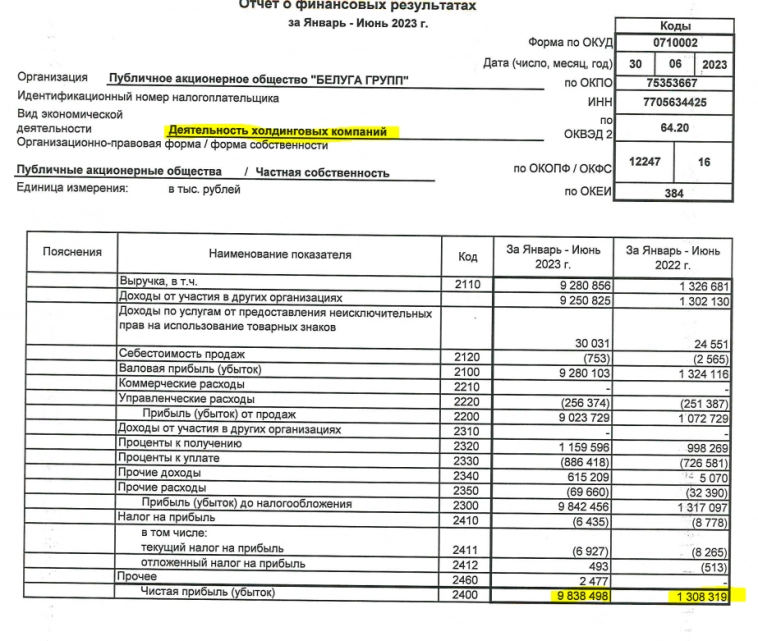

Вышла отчетность по РСБУ у Белуги, которая выглядит впечатляюще.

За полгода прибыль выросла в 7,5 раз.

Основное влияние здесь оказывают доходы от участия в других организациях. То есть в 1-ом полугодии Белуга с дочерних компаний собрала 9,3 млрд дивидендов рублей (если смотреть на выручку).

Важно понимать, что отчетность по РСБУ — это отчет одного юр. лица. В данном случае головной компании. В верхней части таблицы даже пишут чем занимается головная компания: «Деятельность холдинговых компаний». Производства алкоголя и розничной торговли здесь нет, только в виде полученных дивидендов от компаний, которые этим занимаются.

Список основных дочерних компаний в отчете по МСФО:

( Читать дальше )

Блог компании Mozgovik |Мать и дитя неплохо справляется с ростом выручки без инвестиций

- 31 июля 2023, 18:50

- |

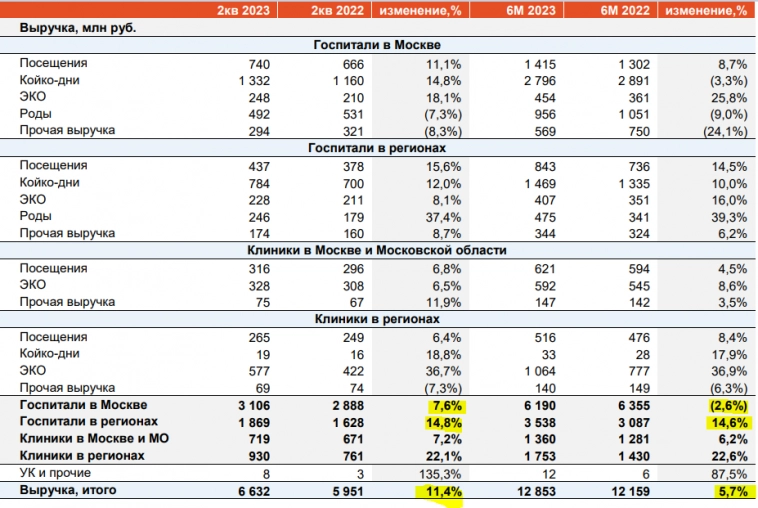

Мать и дитя (MD Medical) опубликовали операционные результаты за 2-ой квартал.

В условиях отсутствия крупных инвестиций (до июля этого года, об этом дальше), результаты оказались достаточно неплохие:

Выручка в Москве начала расти, а регионы также генерят неплохой размер дополнительной выручки.

В квартальных операционных отчетах есть только показатели выручки, чистого долга и капзатрат. Без основных показателей прибыльности, но выводы можно делать и без них.

( Читать дальше )

Блог компании Mozgovik |Отчеты банков за полугодие - ищем лучших

- 27 июля 2023, 18:31

- |

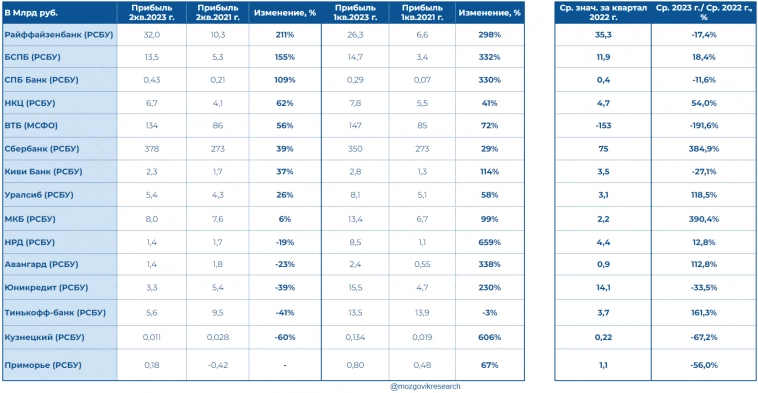

Вышли отчеты, которые банки отправляют в ЦБ за 6 месяцев работы — по цифрам тот же РСБУ, поэтому можно сравнить динамику результатов.

Квартальных отчетов за 2022 год практически ни у кого нет, поэтому для наглядности в таблицу добавил среднее значение за квартал 2022 года.

А в части квартальных результатов сравниваем результаты 2023 года с 2021 годом (предыдущий рекорд прибыли сектора в целом).

Глубоких комментариев пока не будет, потому что надо рассмотреть более детально, а отчеты в ЦБ не совсем стандартного вида (надо собирать форму 2 самостоятельно).

В таблице видно, что динамика второго квартала оказалась в большинстве случаев значительно ниже, чем в 1-ом. Также кроме нескольких случаев, результаты 2023 года идут лучше, чем в 2022 году.

У месячной динамики прибыли сектора июнь — это был последний месяц, где база была отрицательная. Причем, в комментариях по месячному результату была фраза, что половина прибыли была получена за счет девальвации (год назад в июне был как раз минимум по курсу, поэтому там ситуация была обратная).

( Читать дальше )

Блог компании Mozgovik |Предписание ЦБ уронило цену Киви

- 26 июля 2023, 12:35

- |

По блокировке средств по предписанию ЦБ, цитата из пресс-релиза Киви (чтобы без вольного прочтения):

По итогам проверки Банком России выполнения требований к составлению отчетности и ведению документации были выявлены недочеты, типичные для крупных организаций уровня КИВИ Банка.

Регулятор выдал банку ограничительное предписание в отношении ряда операций, вступающее в силу с 26 июля 2023 года.

Мы находимся в диалоге с регулятором с целью уточнения всех деталей предписания и устранения выявленных недочетов.

Руководствуясь общей логикой предписания, мы временно и частично лимитировали вывод средств физическими лицами с кошельков на банковские счета и снятие наличных.

При этом пополнение счетов мобильных операторов, перевод денег на другие кошельки, оплата услуг, игр и товаров кошельками и картами QIWI работают в обычном режиме. Денежные переводы Contact, торговый эквайринг и выплаты на сторонние счета и карты от юридических лиц ограничения также не затрагивают.

Надеемся, что нам удастся быстро устранить выявленные недочеты и снять временные ограничения. Даже с учётом временного предписания КИВИ Банк и Группа QIWI сохранят прибыльность и финансовую устойчивость.

( Читать дальше )

Блог компании Mozgovik |Позитив начал расти, но расходов все еще больше

- 25 июля 2023, 21:30

- |

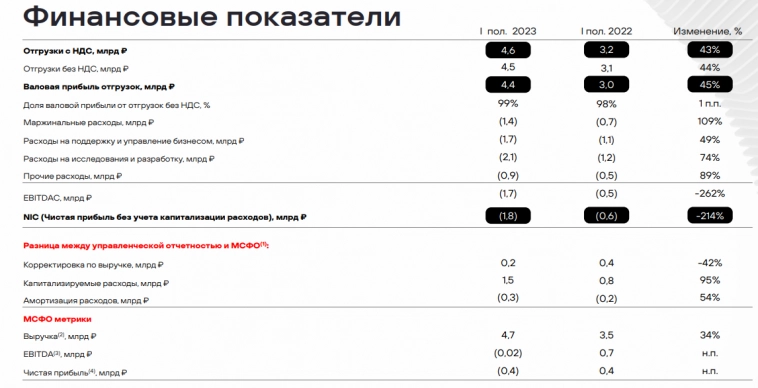

Позитив опубликовал финансовые результаты за 1-ое полугодие 2023 года.

После 1-ого квартала 2023 года с высокой базой, где продажи остались на прошлогоднем уровне, во втором квартале продажи выросли на 71%.

За 6 месяцев рост отгрузок составил 43%, что пока тоже не тянет на удвоение, но вызывает больше оптимизма.

Про нулевую динамику продаж в первом квартале писал здесь.

Как и с отчетом за 1-ый квартал, текущий отчет также не репрезентативный из-за сезонности. Это главный недостаток для восприятия и оценки компании, потому что самый репрезентативный отчет за 4-ый квартал выходит раз в год.

( Читать дальше )

Блог компании Mozgovik |Продажи ЛСР достигли рекордного уровня, акции при этом стоят на месте

- 24 июля 2023, 12:05

- |

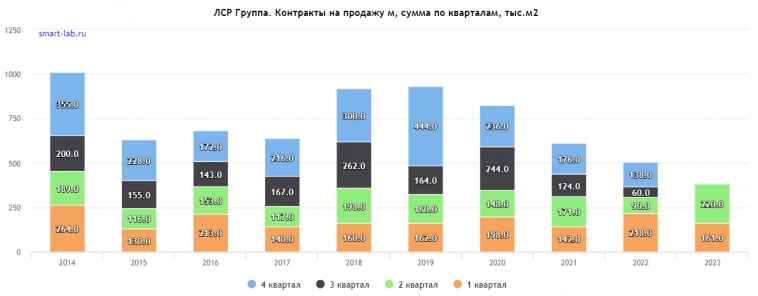

Группа ЛСР отчиталась о продажах за 1-ое полугодие и 2-ой квартал.

После слабого начала года, 2-ой квартал по проданным площадям оказался рекордным.

Цены относительно 2-ого квартала 2022 года остались примерно там же, поэтому в деньгах продажи за полугодие также поставили рекорд. Сейчас продажи на уровне 9 месяцев хороших периодов в прошлом (см. график ниже).

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Европейская Электротехника меняет прогнозы

- 19 июля 2023, 11:11

- |

Сейчас капитализация составляет 7,6 млрд рублей. Отметим, что прогнозы и планы были огого.

Компания обновила прогнозы, теперь стало так (возможно причина в сценарии):

( Читать дальше )

Блог компании Mozgovik |Белуга перестала расти (не везде)

- 12 июля 2023, 10:16

- |

Белуга опубликовала операционные результаты за 1-ое полугодие.

Традиционно компания в этих пресс-релизах дает немного информации: объем продаж своей и импортной продукции и динамику продаж Винлаба.

Общие отгрузки в 1-ом полугодии немного снизились относительно 2022 года и немного выросли относительно 2021 года. Отдельно 2-ой квартал остался на уровне 2021 года.

БОльшая доля отгрузок приходится на 2-ое полугодие, поэтому важно смотреть, что будет там. Потому что 70-75% годовой прибыли приходится также на 2-ое полугодие.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс